仮想通貨取引で一定の金額(※)を超える利益を得た場合、損益計算を行い確定申告を行う必要があります。

その際に使用される算定方法が「総平均法」と「移動平均法」であり、納税者はどちらか一方を選択しなければなりません。

それぞれの計算方法はどのようなもので、どちらを選択するのが良いのでしょうか。

この記事では、「総平均法」と「移動平均法」の違いについて事例とともに紹介し、それぞれのメリット・デメリットを解説していきます。

(※)会社員の方は20万円を超える場合、被扶養者(専業主婦や学生など)に該当する場合は、48万円を超える場合。ただしその他の理由で確定申告をする場合は申告の必要があります。

目次

「総平均法」と「移動平均法」とは

「総平均法」と「移動平均法」は、どちらも購入した仮想通貨の平均単価を求めるための方法です。

簡単にまとめると、

総平均法

1年間の取引全てを集めて合計額を購入数量で除して、平均取得価額を計算する方法

移動平均法

取得が発生する都度、平均取得価額を計算し直す方法

計算を行うタイミングが異なるため、どちらを選択するかにより単年度の所得金額が変わることがありますが、長期的に見ると将来発生する所得金額は同じとなります。

なお、クリプタクトでは、仮想通貨の売却取引時に生じた利益(または損失)を「実現損益」と表現しています。

「総平均法」と「移動平均法」の計算例

「総平均法」と「移動平均法」の違いについて、より具体的なイメージをしやすいようにサンプルケースに沿った計算例をご紹介します。

なお、ここでは分かりやすさのために小さな金額でサンプルケースを例示していますが、実際のビットコイン取引ではより大きな金額が動くことになります。

ケース①単年度のみ取引したケース

【取引内容】

①ビットコインの時価が500円の時に2BTCを購入した。

②ビットコインが1100円のとき1BTCを購入した 。

③ その後、時価が1200円になったタイミングで1BTCを売却した。

④さらに年末、ビットコインの時価が1000円の時に1BTCを追加購入した。

それぞれの計算方法での取得単価、実現損益をみていきましょう。

総平均法

移動平均法

このように、同じ取引を行っているにも関わらず、「総平均法」と「移動平均法」では税務上の所得に開きが生じることがあります。

| 総平均法 | 移動平均法 | |

| 実現損益(所得) | 425円 | 500円 |

なお、年内に購入・売却を1回ずつしかしていないシンプルなケースにおいては、「総平均法」と「移動平均法」のどちらを用いても計算結果に違いはありません。

ケース② 複数年度をまたいで取引したケース

さきほどのケースでは、単年度での取引しか行われていませんでした。

過去から保有している通貨がある場合、その情報を加味して損益計算をする必要がありますが具体的にはどのように計算すればいいのでしょうか?

事例に沿ってみていきましょう。

【取引内容】

①昨年(下記表中、「前年」)

●ビットコインの時価が500円の時に2BTCを購入した。

●ビットコインが1100円のとき1BTCを購入した。

●その後、時価が1200円になったタイミングで1BTCを売却した。

●さらに年末、ビットコインの時価が1000円の時に1BTCを追加購入した。

今年

②時価が1000円で2BTCを追加購入した。

③その後時価が1200円になったタイミングで保有する5BTCを全て売却した。

それぞれの計算方法での取得単価、実現損益をみていきましょう。

総平均法

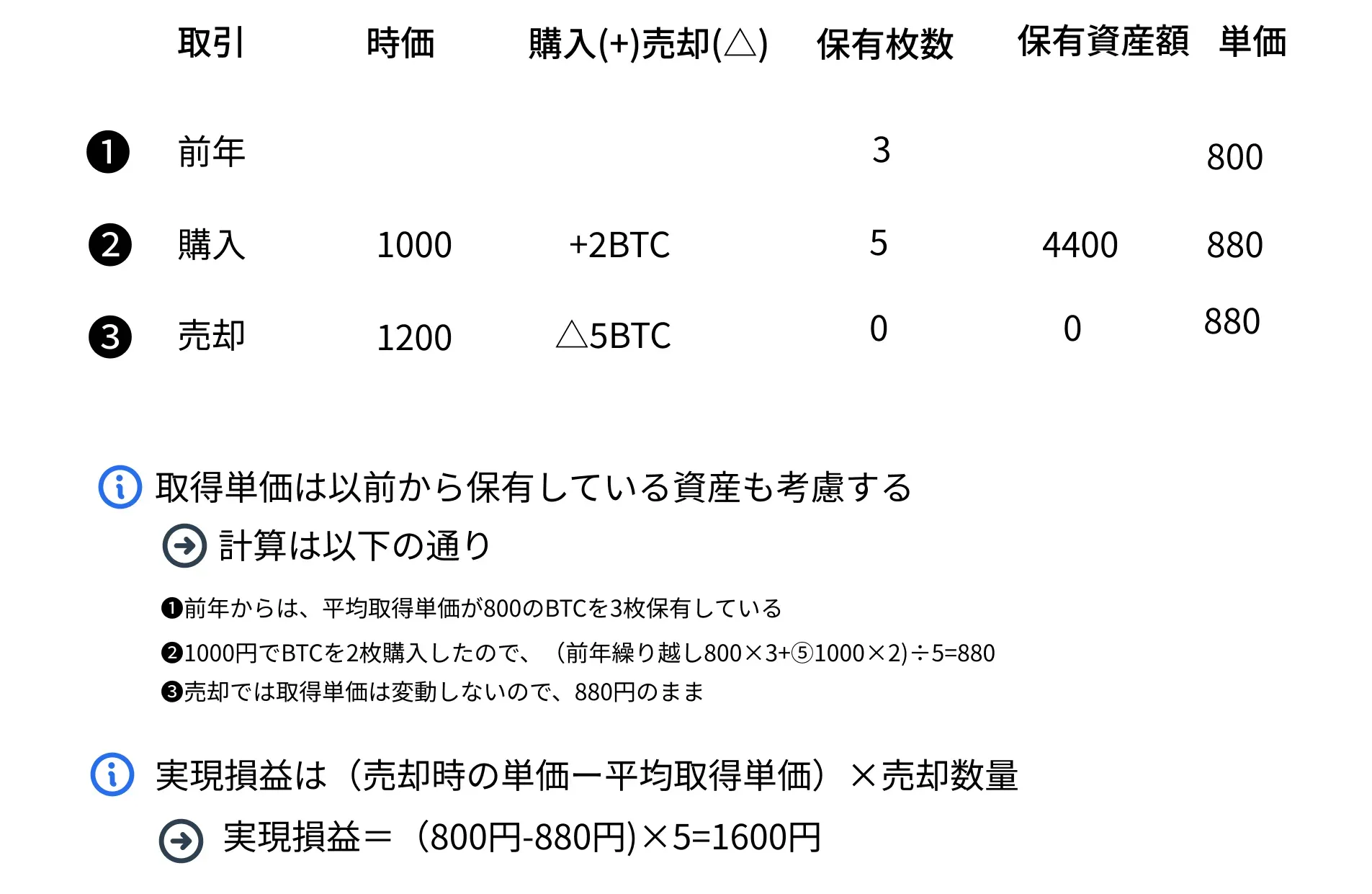

移動平均法

今年に行った取引は同じ、かつ売却・購入は一回ずつですが、また「総平均法」と「移動平均法」によって税務上の所得認識に差が生じています。

しかし、保有数が0となった状態で通算して見ると、所得金額の合計は以下の通り一致しています。

| 年度 | 総平均法 | 移動平均法 |

| 前年 | 50円 | 150円 |

| 今年 | 1,675円 | 1,600円 |

| 合計 | 2,100円 | 2,100円 |

「総平均法」と「移動平均法」どちらを選べば良いか

それでは、「総平均法」と「移動平均法」のどちらを選ぶべきでしょうか。

結論から述べると、「総平均法」と「移動平均法」のどちらを選んだ方が有利であると一概に言い切ることはできません。あくまでも平均取得原価を計算するタイミングの違いであり、単年度で所得に差が生じることはあっても、長期的な所得は同一となるためです。

従って、どちらを選択すべきかは、自身が何を重視するのかで決めるのが良いでしょう。

それぞれのメリット・デメリットをまとめると以下の通りです。

総平均法

【メリット】

総平均法は、計算が比較的簡単というメリットがあります。一定期間内の仮想通貨の購入代金を購入数量で除して求めるだけで平均単価が計算できます。

また、一定期間内の購入価格が平均単価にすべて反映されることから、購入時の価格が一時的に変動しても平均単価の計算においては影響を受けにくいというメリットもあります 。

【デメリット】

総平均法は、1年間の取引が終わってからでないと平均単価がわからないので、期中において「今どのくらいの所得があるのか」が把握しづらいです。そのため、納税資金の準備がしづらいという欠点があります。

また、実際の取引における利益と最終的な利益がかけ離れてしまう可能性があることも難点です。

売買のタイミングによっては、実際の取引で発生した利益が少額だとしても、総平均法で計算したことにより利益が大きくなり、納税額が高額になってしまう可能性もあるのです。

移動平均法

【メリット】

移動平均法は、期中のどの時点においても平均単価が明確になっているため、経済的な実態により即した損益を把握することが可能です。

損益状況を高精度で把握できるので、価格変動の影響を調整しやすいことや、納税資金を準備しやすいというメリットがあります。

【デメリット】

仮想通貨を購入するたびに平均単価の計算が必要になるため、その都度手間がかかるというデメリットがあります。

特に、取引回数が多い場合や複数の仮想通貨で取引している場合などは大きな負担がかかるでしょう。

例えば、計算の手軽さを重視するのであれば「総平均法」があっているかもしません。一方であらかじめ年間損益の着地点を予測しながら、税金面で最適な取引を目指したいと考えているのであれば、「移動平均法」を採用することで常に最新の損益や取得原価を把握することができます。

どの選択をするにしても、自分なりの判断基準を設けて決めることが大切です。

「総平均法」と「移動平均法」選択時の注意点

取得原価の計算方法は届出によって変更することができますが、個人の場合は届出をしなかった場合は自動的に「総平均法」を選択したものと見なされます。(法人の場合は「移動平均法」)

計算方法を選択する届出は、仮想通貨の取得日の属する年分の確定申告期限までに行う必要がありますので、変更したい場合は忘れないようにしましょう。

なお、評価方法は仮想通貨の銘柄ごとに選択することが可能です。一度選択した評価方法は、原則として3年間は変更することができませんので、注意しましょう。

評価方法を変更したい場合は、「所得税の(有価証券・暗号資産)の評価方法の変更承認申請書」を提出します。

「移動平均法」を選択する人は、その年の3月15日までの届出をお忘れなく!

「総平均法」と「移動平均法」で効率的に税金計算をする方法

「総平均法」と「移動平均法」のどちらを選択したとしても、1年間に行った全ての取引に対して損益計算をしなければならない点は同じです。比較的簡単な「総平均法」を選択した場合でもあっても、大量に取引を行った際には手作業での計算は困難になることでしょう。

そのような場合、専用の計算ツールを活用する方法がおすすめです。

仮想通貨専門の損益計算ツール「クリプタクト」であれば、「総平均法」と「移動平均法」の両方に対応しているため、手間をかけずに自動で損益計算を行うことができます。

特に「移動平均法」を選択した場合は、デメリットとしてご紹介した計算の手間を意識する必要もなく、正確な実現損益や含み損益をリアルタイムで把握することが可能です。つまり、大きな実現利益と含み損を抱えている状況(若しくはその逆)をいち早く察知し、相殺取引を行うことで将来の納税額を賢く抑えることにも繋げられるのです。

「クリプタクト」では基本機能を無料でご利用いただけるFreeプランも用意されています。仮想通貨取引の税金計算をミスなく・効率的に行いたいとお考えの方は、ぜひこの機会にお試しください。

※クリプタクトでは、個人で仮想通貨の取引をされている方に対してデフォルトで総平均法を採用しています。